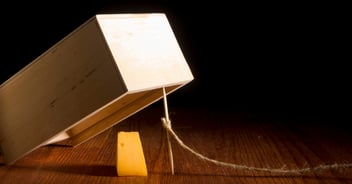

La trappola delle commissioni di performance: 3 casi da evitare

Sull’utilizzo delle commissioni di performance in un rapporto di gestione patrimoniale, o in un fondo, abbiamo già scritto in passato esprimendo il nostro punto di vista e manifestando le nostre perplessità e i nostri dubbi su una forma di incentivazione che dovrebbe, in linea teorica, allineare gli interessi di chi investe e di chi gestisce. Purtroppo, però, la teoria non sempre si traduce in pratica.

Non tutte le commissioni di performance vengono per nuocere

Le commissioni di performance sono un argomento molto tecnico e diventa quindi complesso semplificare le macro-categorie nelle quali includere quelle assolutamente inaccettabili e quelle, invece, che possono avere un minimo di dignità e non sono palesemente a danno dell’investitore, ovvero il cliente.

In quest’ultima categoria, sicuramente, inseriremmo quelle appartenenti a un fondo absolute return o alternative che, quindi, lavorando senza un benchmark, hanno un obiettivo di ritorno assoluto molto impegnativo e potrebbero premiare il gestore per il suo lavoro di ricerca dell’alpha.

È giusto ricordare che le commissioni di performance provengono dal mondo degli hedge fund che, nonostante il credo popolare, è un mondo che si muove in maniera sostanzialmente corretta verso l’investitore che paga solo ed esclusivamente se il fondo genera performance dal suo ingresso. Per esempio, se io acquisto un fondo a 100 e la quota sale a 130, inizio a pagare su 30 la plusvalenza. Se per caso il fondo scende in seguito ad 80 e poi risale di nuovo a 100, io non pago quel rialzo; riprenderò a pagare solo quando il fondo supererà 130 (concetto di high water mark).

3 casi di commissioni di performance da evitare

Purtroppo per molti fondi non è così, ad ogni variazione positiva il cliente paga a prescindere dalla sua quota di ingresso. In pratica, molto spesso, l’industria ha agito prendendo un concetto, la commissione di performance, e ha inserito dei calcoli solo a favore del gestore, per lo più incomprensibili al cliente e poco trasparenti. Per questo motivo, come spesso nei nostri articoli, vi segnaliamo 3 casi in cui questo tipo di commissione è assimilabile ad una truffa ed è assolutamente scorretta e da contestare.

- Su un prodotto a benchmark, ad esempio azionario, dove il parametro di riferimento invece che essere un indice azionario sono i tassi di mercato monetario, il riferimento da “battere” è totalmente slegato dall’oggetto di investimento. Qualsiasi risultato positivo, di fatto, genera commissione di performance, ma non è detto che il gestore abbia fatto meglio del mercato azionario: assurdo, se ci pensiamo bene.

- Sui prodotti PIR: in questo caso il gestore, per essere PIR compliant, non solo deve investire in asset italiani al 70% ma il 21% deve essere investito in titoli small e medium cap italiani. Quindi, se il gestore pensa che l’Italia sia da ridurre a causa del rischio Paese, oppure le small-cap siano sopravalutate non può fare alcuna manovra. In pratica, quindi, non può ridurre questa componente del portafoglio a favore di altre per non perdere la caratteristica PIR. La richiesta di una commissione di performance, in questo caso, e quindi di fatto la perdita di tutto il vantaggio fiscale, sono manovre decisamente discutibili.

- I fondi che hanno reset mensile o trimestrale della commissione di performance: invece di avere un orizzonte annuale, standard per l’industria, le commissioni vengono prelevate trimestralmente o, peggio, mensilmente. Proprio a causa di questo meccanismo di reset, il cliente può pagare performance fee nettamente superiori, a parità di risultato.

In definitiva, è bene diffidare delle commissioni poco comprensibili che si trasformano in vere e proprie truffe.

Preferire gestioni trasparenti evitando commissioni di performance

In ottica di rispetto della MiFID2 e guidata dallo scopo di offrire trasparenza massima ai propri clienti, Euclidea offre gestioni patrimoniali prive di commissioni aggiuntive oltre alla sola di gestione. Nei portafogli, se dobbiamo investire in fondi, oltre che in ETF e fondi indicizzati, non investiamo in fondi con commissioni di performance, e negli alternative, analizziamo ogni commissione a tutela degli interessi del nostro cliente.

Spesso si finisce col pagare commissioni di cui, appunto, non si è pienamente consapevoli, soprattutto a causa del dislivello informativo che caratterizza l’industria finanziaria. Per questo motivo abbiamo reso disponibile un servizio gratuito di analisi del portafoglio tramite il quale è possibile avere una chiara e dettagliata visione della qualità e dei costi dei propri investimenti.

Come investire al meglio i tuoi risparmi?

Inserisci i tuoi dati nel form e scopri le quattro domande da fare per proteggere i tuoi soldi