Inflazione, recessione, dimissioni di Draghi: ecco dove orientare i propri investimenti

Una buona notizia c’è!

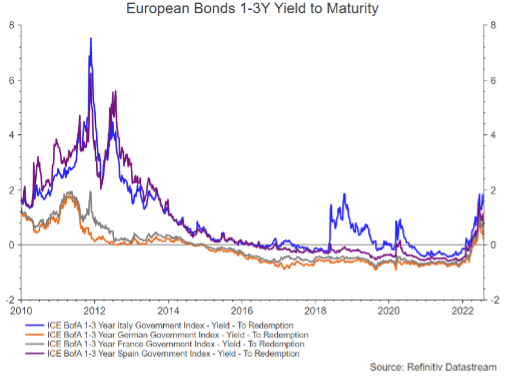

I rendimenti delle obbligazioni a breve termine con buon merito di credito (investment grade), sia governative che societarie sono tornati ad essere decisamente superiori allo zero per cento.

Significa che tenere i soldi fermi in banca su un deposito è diventato relativamente svantaggioso. Infatti, anche se al momento l’inflazione è al livello più alto degli ultimi 40 anni e l’interesse che restituiscono annualmente le obbligazioni a breve termine non è sufficiente a recuperare la perdita del potere di acquisto, è comunque una scelta migliore rispetto a quella di non avere alcun ritorno, vale a dire tenere i soldi fermi sul conto corrente.

Teniamo presente che non stiamo parlando di titoli con scadenze di lungo termine e quindi più sensibili ad eventuali nuove fiammate inflattive, ma di titoli con scadenza compresa tra 1 e 3 anni.

Ciò non accadeva nell’area euro da parecchi anni: dalla fine del 2014 per i titoli governativi tedeschi e francesi, dal 2016 per i titoli spagnoli. Mentre i BTP hanno invece visto nuovi periodi di rendimenti positivi in occasione delle varie crisi di governo che si sono succedute. Comunque l’incremento dei rendimenti è sempre rientrato e i rendimenti si sono riportati in terreno negativo per la maggior parte del tempo negli ultimi due anni.

E se invece l’inflazione dovesse continuare a salire?

Effettivamente la principale causa della forte discesa dei prezzi di azioni e obbligazioni nel corso dei primi sei mesi dell’anno è da imputarsi alla crescita inaspettata dell’inflazione a livello globale. Abbiamo già disquisito a lungo su quanto l’inflazione elevata faccia male sia agli investimenti azionari che a quelli obbligazionari (vedi “Quando anche gli investimenti obbligazionari scendono”).

Che l’inflazione continui a salire (e quindi a impattare negativamente sui nostri investimenti) non è da escludersi a priori, ma l’azione imponente e rapida della Fed (gli interventi hanno portato il tasso ufficiale di sconto da zero a 2,25% ) ed in un secondo momento della BCE (da -0,50% a 0%), unitamente alle previsioni di un rallentamento economico causato proprio dalla crescita dei prezzi, portano sia le banche centrali che i mercati a ritenere che il picco dell’inflazione sia stato toccato.

Nel grafico si può osservare infatti che le aspettative del livello dell’inflazione nei prossimi dieci anni in Usa e nell’area euro nell’ultimo mese sono scese ampiamente sotto il 3%.

Queste considerazioni, insieme alla pubblicazione di risultati aziendali ancora in crescita sia in termini di margini che di fatturato, hanno spinto il recente rally del mercato americano e a seguire degli altri paesi.

Coloro che ci hanno ascoltato e non hanno venduto, scoraggiati dagli ingenti ribassi da inizio anno, e ancor di più coloro che hanno incrementato i loro investimenti proprio nei momenti più difficili, hanno quindi beneficiato della ripresa.

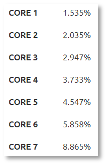

Queste le performance delle nostre linee core nel mese di luglio:

Dai una nuova chance ai tuoi investimenti

Scopri come ottimizzare i tuoi investimenti, analizzando costi e rendimenti di tutti i prodotti del tuo portafoglio

Analizza i tuoi investimentiL’altra faccia della medaglia: la recessione.

Le banche centrali stanno infatti svolgendo un compito estremamente delicato. Il loro primario obiettivo, come detto, è abbattere l’inflazione, ma, aumentando il costo del denaro, esse alimentano il rischio di recessione. Le aziende ed i privati si ritrovano infatti a prendere a prestito il denaro, che serve alle une per espandersi ed ai secondi per consumare, ad un costo sempre più elevato, sino ad arrivare ad un punto in cui non riescono più a sostenere tale costo e sono costrette/i a smettere di espandersi e di consumare.

Un paese entra tecnicamente in recessione dopo due trimestri di contrazione del prodotto interno lordo. Negli Stati Uniti è appena uscito il dato del secondo semestre di crescita negativa del GDP al -0,9%. Ha seguito una contrazione dell’1,6% nel primo trimestre dell’anno. Gli analisti hanno però ancora aspettative di un’importante crescita nel secondo semestre dell’anno che dovrebbe più che compensare la contrazione della prima parte.

In area euro, dove la dipendenza da fonti energetiche estere, ed in particolare dalle zone interessate dalla guerra, è molto elevata e quindi il costo della produzione per le aziende sta diventando in alcuni casi insostenibile (a causa del prezzo del gas che è aumentato di più di 8 volte rispetto allo scorso anno), è probabile che dopo un incremento del PIL nei primi sei mesi dell’anno, si verifichi una contrazione non trascurabile nei prossimi mesi.

Le variabili sono comunque molte e soprattutto imprevedibili: prima fra tutte l’evoluzione della guerra.

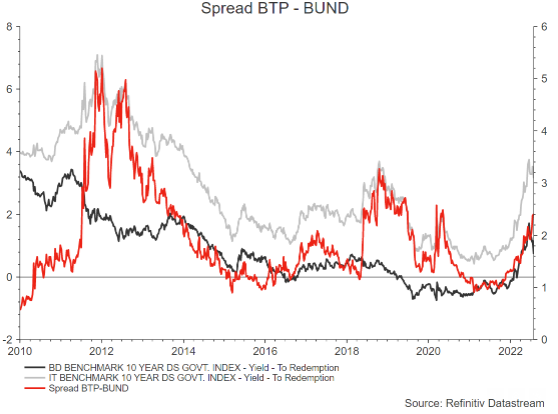

Le dimissioni di Draghi hanno infine determinato una nuova espansione dello spread BTP-Bund, quindi della percezione del rischio paese Italia.

Al momento, l’impennata del differenziale di rendimento non ha raggiunto i massimi del 2018. In parte perché Draghi rimarrà in carica sino al voto del 25 settembre, in parte grazie alla conferma del supporto della BCE ai paesi membri in caso di forti aumenti dello spread, condizionatamente però al rispetto di alcune regole poste dalla stessa Banca Centrale (si veda il nuovo TPI: Transmission Protection Instrument). Il supporto non è quindi certo, ma condizionato ed in parte discrezionale.

La strategia Euclidea

La nostra esposizione all’Italia era comunque contenuta sia sul comparto obbligazionario che su quello azionario, limitandosi a meno del 4% degli investimenti obbligazionari globali (rispetto ad un benchmark in cui l’Italia pesa il 12,68%) e a poco più della metà del peso del benchmark azionario, dove l’Italia rappresenta però meno dello 0,2%, quindi un valore sostanzialmente irrilevante.

Dove orientare i nostri investimenti

Concludiamo quindi con alcune osservazioni che ci aiutano ad orientare i nostri investimenti:

- al posto del cash meglio avere una base di titoli obbligazionari a breve termine che offrono ora un rendimento positivo. Il rendimento a scadenza - YTM - della nostra linea 1 è attualmente dell’1,94% con una duration media degli investimenti di 2,2 anni. Anche nel caso di ulteriore rialzo dell’inflazione, proprio per la breve scadenza e della parziale protezione data dal rendimento, potrà proteggere meglio del cash;

- poiché diamo una probabilità non trascurabile al realizzarsi di un periodo, seppur transitorio, di recessione nei principali paesi sviluppati, inserire una parte minoritaria di obbligazioni a scadenza più lunga che beneficiano in caso di ulteriore riduzione delle aspettative di inflazione;

- investire selettivamente e in maniera graduale (tramite piani di accumulo) sull’azionario in vista di una successiva ripresa dell’economia, tanto più vicina quanto più breve sarà l’eventuale fase di recessione. La selettività dell’investimento, sia in termini settoriali che geografici, è in questo momento fondamentale e va monitorata attentamente sulla base dell’evoluzione di diverse variabili quali: la guerra e l’accesso al rifornimento di materie prime energetiche ed alimentari, le relazioni Usa-Cina, la propensione al consumo, i prezzi alla produzione e quindi l’inflazione, i risultati societari, l’eventuale ripresa della pandemia in autunno ecc. A seconda di come si muoveranno queste ed altre variabili, sarà opportuno privilegiare alcune aree geografiche piuttosto che altre ed alcuni settori piuttosto di altri. In questo momento storico è quindi ancora più importante avvalersi di investitori professionali come Euclidea che sanno interpretare i segnali e investire di conseguenza.

In questo momento storico è quindi ancora più importante avvalersi di investitori professionali che sanno interpretare i segnali e investire di conseguenza. Un player professionista come Euclidea, con i gestori diretti e consulenti finanziari personali, applica il tuo stesso approccio per guidare i tuoi investimenti nella giusta direzione.

Controlla che i tuoi investimenti presso altri intermediari siano orientati nella giusta direzione, sfruttando la nostra Analisi di Portafoglio! È gratuita e con un nostro consulente personale potrai approfondire cosa e come migliorare!