Tre lezioni dei mercati e tre caratteristiche dei portafogli

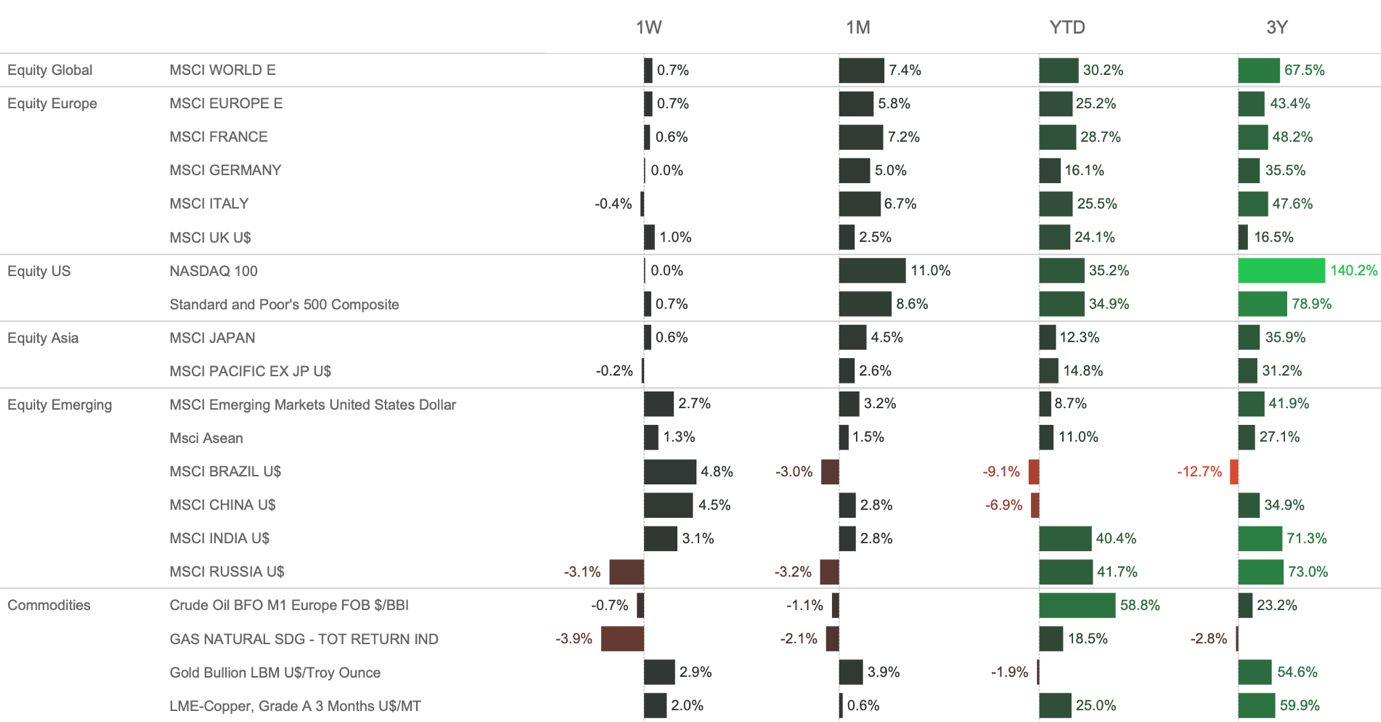

Anche il 2021 si sta dimostrando un anno sorprendente in termini di performance, soprattutto per i mercati azionari, ma anche per le commodities.

Le spiegazioni non vengono dall’andamento dell’economia, che dopo una ripresa vigorosa ha cominciato un po’ a ridurre il ritmo.

E’ tra l’altro difficile stabilire un nesso di causalità tra l’andamento economico generale e i mercati finanziari: talvolta si osserva il contrario, cioè che sono i mercati ad influenzare l’economia e non viceversa.

Piuttosto le spiegazioni possono venire da altre due elementi: la mancanza di alternative di investimento nel mondo obbligazionario e la persistente capacità delle società di produrre utili stabili o in crescita.

Performance delle commodities e delle macro aree del comparto azionario

Le lezioni (e le conferme) che ne traiamo sono le seguenti:

1) se non ci sono ragioni stringenti per mantenere un investimento estremamente conservativo, ogni portafoglio dovrebbe avere una buona quota di azionario.

2) Anche solo rimanendo investiti in modo passivo sui mercati si ottengono performance soddisfacenti.

Questo si traduce in due conseguenze pratiche:

- non è necessario stravolgere periodicamente la propria asset allocation (anzi è dannoso);

- è opportuno avere una quota rilevante di fondi passivi per minimizzare i costi.

3) Bisogna evitare i fondi con performance fee (il nostro modello proprietario di selezione fondi è costruito anche con questa preferenza).

Già la tassazione del capital gain costituisce di fatto una “performance fee” del 26%. Se ne aggiungiamo un’altra del 20% (spesso anche più alta e per giunta da pagare spesso anche senza guadagni in termini assoluti) si vede come metà del rendimento vada inevitabilmente perso!

E tutto ciò senza neanche considerare le management fee.

Il posizionamento dei portafogli

Il posizionamento dei portafogli è attualmente caratterizzato da tre tendenze principali:

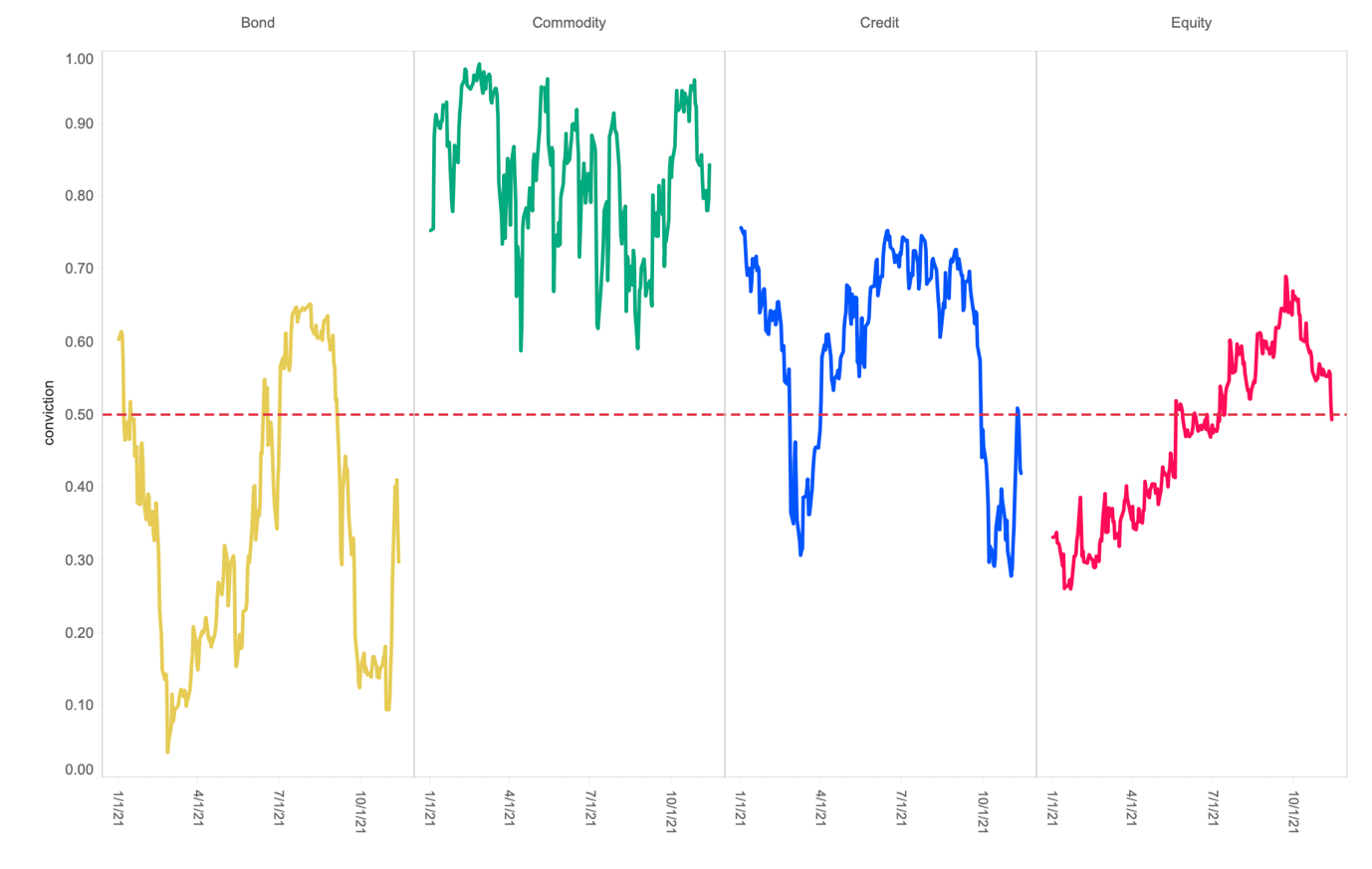

- E’ stata ridotta la posizione sull’azionario (che era sui massimi storici) seguendo il segnale di asset allocation, che vede in calo il potenziale dell’azionario stesso (equity).

Il grafico sottostante rappresenta in modo sintetico la valutazione delle principali asset class da parte del modello proprietario di Euclidea: come si può notare, l’azionario (in rosso) sta cominciando a calare sotto il valore neutrale di 0,5 (0 indica prospettive pessime mentre 1 prospettive ottime).

La valutazione delle asset class secondo il modello proprietario Euclidea

- Come protezione dall’inflazione manteniamo la posizione sulle commodities e abbiamo aggiunto, in questa occasione, una porzione di titoli inflation linked, che offrono maggiore protezione rispetto ai titoli “nominali”.

I titoli inflation linked sono già abbastanza cari, viste le aspettative che circolano sul mercato, ma possono apprezzarsi in caso di ulteriori sorprese inflattive. - La posizione sulla parte obbligazionaria è diventata meno difensiva, sempre conseguentemente alla modifica delle aspettative.

Si rammenta che quello che viene indicato come credito (credit) fa riferimento alla porzione dell’obbligazionario che è più sensibile al rischio di credito piuttosto che al rischio dei tassi (quindi high yield, obbligazioni di Paesi emergenti ed obbligazioni corporate in generale).