Mercati 2020: cosa seguire nel nuovo anno

Il 2019 si è chiuso in maniera particolarmente positiva per tutti i principali mercati.

L'inizio del nuovo anno porta con se la naturale voglia di fare previsioni. Piuttosto che avventurarci in congetture facilmente smentibili, è preferibile analizzare alcuni fatti che si osservano e che possono potenzialmente avere conseguenze.

Il primo è la crescita record delle emissioni di debito corporate.

Nel 2019 sono stati emessi 2,5 mila miliardi di dollari debito societario, sorpassando il record del 2017. Anche il 2020 è partito con un affollamento di nuove emissioni. Il momento è propizio per gli emittenti visto che possono indebitarsi con tassi e spread contenuti. Per dare una misura della forza della domanda si può semplicemente citare il fatto che l'Università di Oxford stia pensando di riemettere le proprie obbligazioni con scadenza 100 anni dopo averlo già fatto nel 2017. La massa di debito in circolazione potrebbe creare, però, problemi nel caso gli investitori abbiano bisogno di vendere in massa o per propria scelta o in quanto gestori passivi (ETF e index fund).

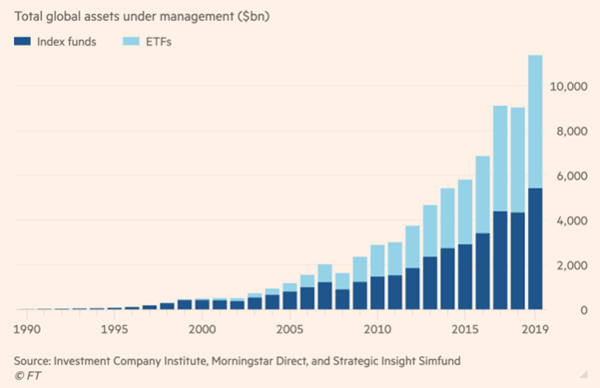

Un altro trend vigoroso è la crescita degli investimenti passivi e la concentrazione delle masse nelle mani degli investitori più grandi.

Si stima che, a questi ritmi di crescita, le "big 3" (Vanguard, BlackRock e State Street) avranno in mano in pochi anni il 25% del mercato azionario US. E, vista la maggiore propensione a votare in assemblea, avranno un peso ancora maggiore nelle decisioni societarie. Lo stesso Boogle, inventore degli index fund, aveva affermato che una prevalenza dell'investimento passivo non sarebbe stato un buon servizio per la corporate governance delle aziende quotate.

Nel grafico seguente è rappresentata la crescita degli investimenti indicizzati a livello globale.

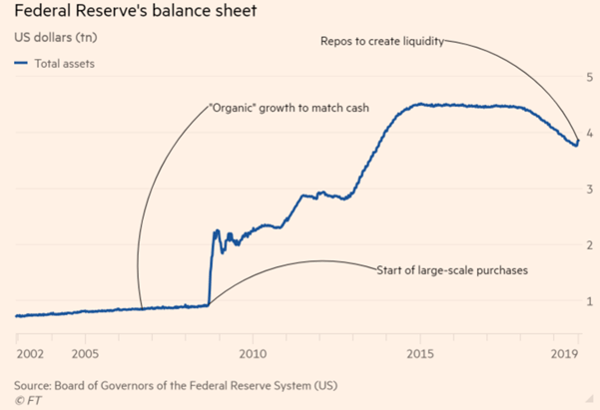

Il terzo fenomeno inaspettato è stato il mancato funzionamento del mercato repo US.

Si tratta di un mercato poco noto al grande pubblico in cui le banche si prestano fondi a vicenda per esigenze di breve termine. Improvvisamente nell'autunno scorso è venuta meno l'offerta di denaro e la Fed ha dovuto intervenire massicciamente e tuttora deve continuare a farlo. Si sono portate varie teorie per giustificare quanto sta avvenendo ma nessuna è del tutto plausibile. Era dalla crisi del 2008 che non si avevano seri problemi di liquidità ed era da anni che la Fed non aveva avuto bisogno di espandere il proprio bilancio.

Nei mercati, nell'economia e nella storia, a volte, anche conoscendo i fatti non è possibile trovare i nessi causali. Che vi siano alcune situazioni preoccupanti o non ideali non significa che andremo incontro a problemi sui mercati.