Il market timing dopo l'ondata Covid: è il momento di comprare o di vendere?

Il 2020 è stato fino ad ora un anno molto intenso per tanti motivi, e anche i risparmiatori hanno fronteggiato difficili decisioni di investimento.

Correzioni, cadute, recuperi e rimbalzi sono stati occasioni frenetiche per fare scelte capaci di battere il mercato: e ora che fare? E’ il momento di comprare e di vendere?

Cosa è il market timing?

Tutti, infatti, cercano di prevedere l’andamento di mercati finanziari, azioni e obbligazioni.

Le persone investono e disinvestono con l’obiettivo di anticipare i movimenti di mercati e di attività finanziarie, in funzione di ciò che secondo loro succederà. Per evitare perdite future o per cogliere opportunità, si informano con tutti i mezzi, dalla televisione alla stampa, dagli “esperti” come dagli amici, per poi comprare o vendere.

Questo è il cosiddetto “market timing”.

Il market timing funziona?

Non cedere alla tentazione: il market timing non è solo pericoloso, ma è addirittura sempre dannoso per i tuoi risparmi.

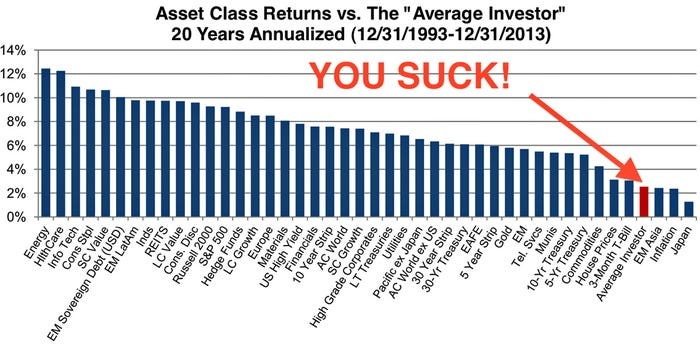

Nessuno, neppure gli esperti o i guru della finanza, sono in grado di prevedere il futuro. Il risultato? Eccolo in un grafico, con parole eloquenti e che sono rivolte anche agli investitori “professionali”

Fonte: Bernstein associates.

(Sì, siamo ben consapevoli che il rendimento dell’investitore medio non dipende solo dal market timing, ma ad esempio anche dai costi e dalle commissioni che paga sui propri investimenti, n.d.r.).

Lo stesso Warren Buffet, probabilmente l’investitore più saggio e di successo, definisce il market timing “pericoloso ed una perdita di tempo”.

Spoiler alert: è proprio Buffet a consigliare, invece, di disinteressarsi all’andamento dei mercati e a investire con regolarità, indipendentemente da ciò che succede ai mercati finanziari.

Non solo nessuno sa in anticipo quando e quanto consistente sarà un ribasso (o un rialzo), il minimo (o il massimo) del mercato, ma sapete cosa?

Molto frequentemente i migliori giorni e mesi in termini di performance avvengono dopo forti ribassi, durante periodi pessimi per i mercati o addirittura durante bear markets.

Insomma: si verificano quando gli investitori pensano che sia impossibile.

Nessuno di noi in fondo crede che esistano sfere di cristallo che funzionino: perché quindi dovrebbero esistere nel mondo degli investimenti?!

Ma, come si può vedere dalla seguente tabella, chi ha disinvestito ed è rimasto fuori dal mercato anche solo pochi giorni in un periodo pluridecennale ha visto completamente compromessa la performance dei propri investimenti.

Fonte: Merrill Lynch

Cosa fare per gestire le oscillazioni dei mercati?

Ci sono tre cose necessarie per dare più valore ai propri risparmi e non danneggiarli con la paura e l'avidità che nascono dai movimenti dei mercati. Ecco quali.

1) Rimani investito

E’ la prima regola di base, perché vendere è l’errore che costa più caro.

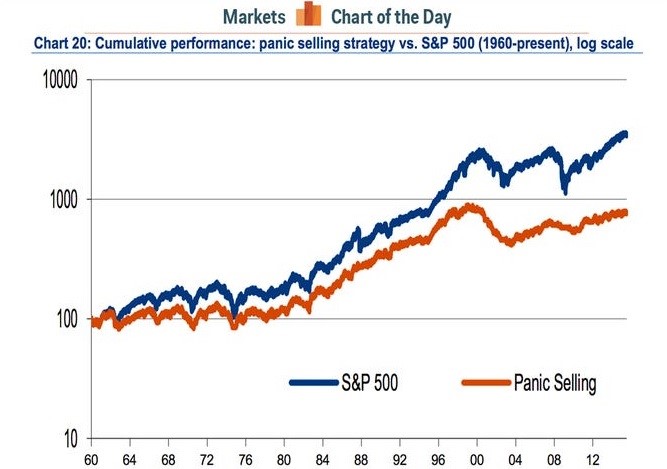

Un altro esempio rispetto alla tabella precedente: una strategia di panic selling paragonata a rimanere investiti nello S&P500.

Il grafico parla chiaro, ma diamo anche due numeri: nel decennio 2010-oggi, lo S&P500 ha avuto un rendimento pari all’84%, mentre la strategia panic selling ha reso il 40%.

Fonte: Bank of America

2) Rispetta i tuoi obiettivi di investimento

Le oscillazioni dei mercati sono fenomeni normali e vanno affrontate con naturalezza, anche quando la volatilità è molto elevata.

Reagire impulsivamente a ribassi e rialzi non porta alcun vantaggio, ma anzi pregiudica il rendimento a lungo termine dei propri investimenti e, di conseguenza, il raggiungimento dei propri obiettivi di investimento, che siano andare in pensione, comprare una casa, ecc.

Definisci correttamente i tuoi obiettivi di investimento e se non cambiano (e non lo possono fare frequentemente!) rimani sulla rotta per raggiungerli, senza farti influenzare da fattori di breve termine.

Questo significa ribilanciare periodicamente i tuoi investimenti, per avere sempre un portafoglio adatto a raggiungere i tuoi obiettivi e coerente con il tuo profilo di rischio.

Per capirci: con un portafoglio 50% azionario e 50% obbligazionario, se i mercati azionari correggono del 30% avrai un portafoglio molto diverso e disallineato: circa 40-60%. Serve che lo ribilanci, o che ci sia qualcuno che lo faccia per te.

3) Investi con costanza per cogliere le occasioni dei ribassi

Abbiamo visto che le performance migliori di mercati e attività finanziarie avvengono quando meno ce lo aspettiamo. Anche per questo investire in modo sistematico e costante fa la differenza. Attraverso un PAC (piano di accumulo) o un bonifico ricorrente si possono investire periodicamente (mensilmente, trimestralmente) anche piccoli importi. In questo modo riusciremo a fare semplicemente ciò che “per noi umani” è controintuitivo: investire anche quando ci sono correzioni, e quindi migliori occasioni di investire a prezzi più bassi.

Nel lungo termine questo si traduce in maggiore performance per i nostri risparmi e la possibilità di raggiungere i nostri obiettivi di investimento.