Flash crash: cosa succede ai mercati?

Ancora una volta un “flash crash”. Questa volta nelle azioni di Wall Street, il 5 febbraio scorso. Può essere considerato un incidente tecnico di percorso? Difficile a dirsi e difficile attribuire ad un’unica causa un movimento così brusco.

Le prime suggestioni pervenute dai commentatori hanno attribuito ad un aumento di aspettative sull’inflazione la ragione del movimento. Queste nuove aspettative si sarebbero trasferite ai titoli governativi, già sotto tensione per le promesse di rialzo fatte e per ora mantenute, da parte della Federal Reserve.

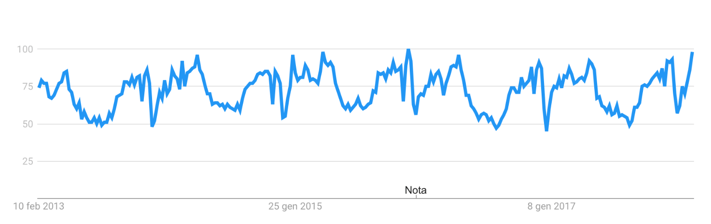

D’altro canto la parola “inflation” è in salita sulle ricerche google, ma non in maniera molto più intensa di altri momenti del passato.

La nostra spiegazione del crash è diversa e per certi versi più suggestiva. Il mercato della volatilità (molto meno profondo di quello azionario) è stato messo nell’angolo. L’indice VIX[1] si è portato velocissimamente al 50% dopo aver veleggiato per anni nelle prossimità del 10%. Il movimento sul VIX si è riflesso sul mercato generale (il 5 gennaio solo 2 azioni su 500 dell’S&P hanno chiuso in terreno positivo). Il giorno dopo il VIX era già tornato sotto quota 30% ma solo dopo aver mietuto varie vittime tra cui gli ETF a volatilità inversa. La maggior parte di questi strumenti sono stati liquidati.

Questa è chiaramente solo una delle possibili spiegazioni ed ovviamente non avremo mai un punto di vista completo su cosa sia successo.

In ogni caso, la lezione che ci rimane riguarda la fragilità dei mercati, che mutano il loro comportamento in un rapidissimo frangente di tempo e, apparentemente, a causa di eventi di portata ridotta.

L’impressione è che l’abbondanza di trader algoritmici possa aver modificato in maniera irreversibile il funzionamento dei mercati e che i flash crash siano ormai un fenomeno endogeno (non molto piacevole, peraltro).

L’altra cosa da chiedersi è se abbia senso che strumenti così complessi e delicati, come gli ETF a leva o a leva inversa o anche su mercati illiquidi, debbano essere messi in mano agli investitori retail.

Proprio a tale proposito, Larry Fink, fondatore di Blackrock, il più grande provider di ETF, ha recentemente lanciato un monito su questa problematica[2], senza però menzionare alcun ETF in particolare.

[1] L’indice VIX è un indice di volatilità e misura la volatilità attesa sulla base dell’indice azionario americano Standard & Poor’s 500 (S&P 500).

[2] https://www.ft.com/content/ccd278c6-0af5-11e8-8eb7-42f857ea9f09

.jpg?width=352&name=iStock-865452250_fb%20(1).jpg)