Le novità su inflazione, valute, titoli high yield e scelte di portafoglio

Nelle ultime settimane le aspettative sull’inflazione, i dati annunciati e la reazione della Fed sono entrati nel centro dell’attenzione.

L’economia americana, in forte ripresa, sta spingendo i prezzi al consumo e sta iniziando ad esercitare una pressione sul dollaro.

L’idea è che alcune banche centrali potrebbero aumentare i tassi in un lasso di tempo non troppo lungo, nonostante la diffusione del Covid-19 in alcune aree sia ancora elevata e nonostante il recupero completo dalla pandemia sia ancora lontano.

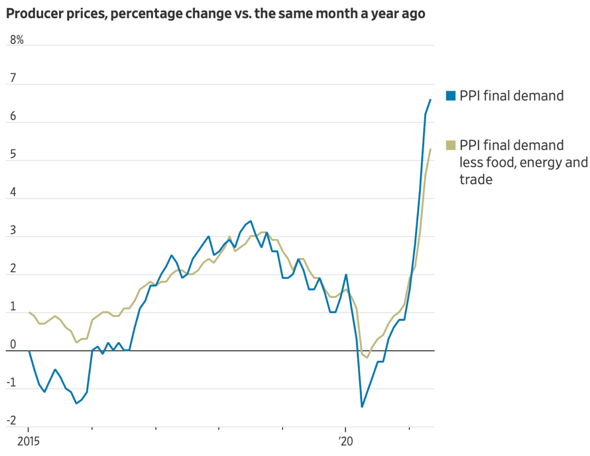

La pressione sui prezzi era prevedibile già guardando al PPI ovvero al livello di prezzo che i fornitori praticano ai business (e non ai consumatori finali). Spesso, ma non sempre, la crescita del PPI tende ad anticipare quella del CPI (inflazione per i consumatori finali).

Fonte: WSJ

Fonte: WSJ

L’attenzione si è quindi focalizzata su quella che sarà la risposta della Fed che, in trasparenza, ha detto che i tassi potrebbero essere alzati nel 2023 mentre in passato le dichiarazioni erano state più vaghe. E a breve esaminerà la riduzione degli acquisti dei titoli di stato.

Come debbano essere interpretate queste dichiarazioni rimane ambiguo.

L’economia americana è importante almeno da due punti di vista: rappresenta il 25% del prodotto interno lordo mondiale e il debito di molti paesi emergenti è direttamente influenzato dai tassi di interesse del dollaro, essendo quella la principale valuta di emissione.

Nonostante il recupero dalla pandemia sia tutt’altro che completato, alcune banche centrali (Russia, Brasile e Turchia) si sono sentite in dovere di iniziare ad aumentare i tassi.

Come sempre un dollaro forte o aspettative di tassi in rialzo hanno un impatto sul debito dei paesi emergenti, pertanto le banche centrali si devono muovere in anticipo. La Turchia ha portato i tassi fino al 19% di fronte ad una Lira in forte calo.

Per Europa e Giappone è vero il contrario: è necessario seguire il sentiero graduale della Fed per non fare apprezzare le valute e danneggiare l’export.

In ogni caso la Fed è consapevole dei problemi causati in passato da un’azione troppo brusca (taper tantrum) e mantiene un linguaggio tendenzialmente conciliante.

Fonte: The Economist

Fonte: The Economist

Anche la Cina ha iniziato a mettere mano al mercato valutario ma lo ha fatto in maniera differente dal solito. Invece di intervenire direttamente sui cambi ha deciso di prescrivere alle banche commerciali una porzione più alta di riserve in valuta estera.

Simultaneamente è stato concesso agli investitori domestici di incrementare gli investimenti all’estero.

Potrebbe sembrare paradossale che mentre il Governo cinese stringe le maglie su alcuni settori (tech, edutech) dall’altro lato promuove mosse più liberali. In realtà lo scopo principale del governo cinese è di essere in pieno controllo e non di reprimere l’economia.Questo per quanto riguarda i tassi e le valute.

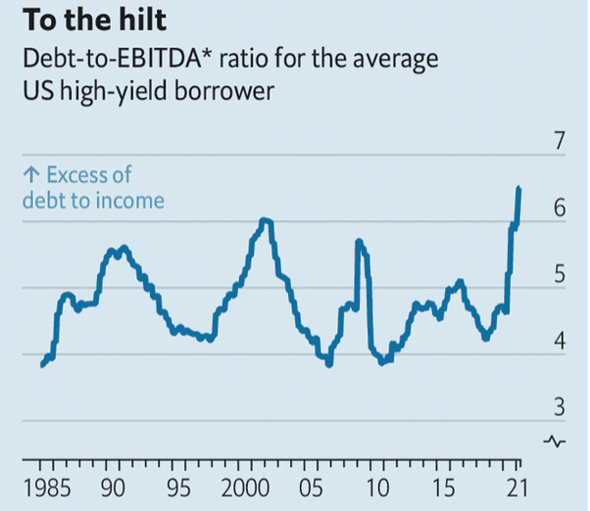

Un altro argomento che richiede attenzione è il mercato dei junk bond (o high yield, a seconda di come si vogliano chiamare questi titoli obbligazionari).

I default nel 2020 sono stati del 9%, molto inferiori a quelli della grande crisi finanziaria (2008) e il tasso di default dovrebbe scendere al 4.7% nel 2021.

Gli investitori ne sono usciti bene, ma non è ancora detto che la questione sia chiusa.

Grazie ad emissioni superiori ai 400 miliardi di dollari il rapporto tra debito esistente e guadagni netti (EBITDA) si è portato su livelli che sono stati storicamente preoccupanti.

Mentre nel 2020 si sarebbe dovuto preferire aumentare il capitale di rischio (equity), la fame di rendimento degli investitori ha consentito agevolmente di incrementare il debito (debt).

Le strutture di debito hanno ora un minore livello di garanzia rispetto al passato, tuttavia tassi bassi e una economia in forte ripresa potrebbero contribuire a far rientrare questa situazione squilibrata.

Fonte: The Economist

Fonte: The Economist

Ribilanciamento dei portafogli

In questo ribilanciamento si è mirato ad una maggiore efficienza del portafoglio più che a modifiche strutturali dell’asset allocation.

Ciò ha consentito una tangibile riduzione dei costi che consentono a (quasi) tutti i portafogli Core di avere un costo del sottostante vicino allo 0.30% annuo.

In particolare le azioni intraprese sono state:

- Sostituzione di un fondo attivo Fidelity obbligazionario a breve termine con un ETF globale corporate a breve termine (Ishares).

- Presa di profitto sui convertibili (UBS) con relativa eliminazione della posizione.

- Vendita completa del fondo Comgest Growth World.

- Dimezzamento del fondo Aberdeen Equity Europe a favore di un ETF. La situazione verrà monitorata per rivalutare quale sia lo strumento più opportuno per ottenere l’esposizione all’azionario Europa.