Il ribilanciamento dei portafogli - Maggio 2023

Sui mercati si percepisce una buona dose di incertezza; l’incertezza riguarda in realtà anche la situazione macroeconomica. Lascia sorpresi che le più autorevoli voci abbiano divulgato previsioni di tutti i tipi: sia di recessione severa (hard landing) che di recessione lieve (soft landing) che di-non recessione (no landing).

A sostegno di questa incertezza ci sono anche dei fattori oggettivi:

- La volatilità macroeconomica post-covid è aumentata considerevolmente. SI pensi alla variabilità della crescita del GDP nel 2020-2022 oppure alle fiammate di inflazione che, secondo le banche centrali, in fase iniziale era sotto controllo.

- Si è registrato un calo molto marcato nel tasso di risposta ai sondaggi sulla situazione economica, si è passati in diversi casi dal 60% di rispondenti al 30%, cosa che peraltro distorce le statistiche.

- Si è anche creata una divergenza tra le aspettative e i dati macroeconomici oggettivi. In genere aspettative e dati effettivi tendono ad essere allineati. Ora le aspettative sono decisamente recessive mentre il mercato del lavoro negli USA e la crescita economica europea continuano a sorprendere in positivo. Probabilmente parte della negatività è da attribuire in larga parte alla persistenza dell’inflazione.

Altro elemento di incertezza è la salute del sistema bancario statunitense, situazione che però non dovrebbe destare troppi timori.

Ci sono due considerazioni da fare: la prima è che le banche a rischio sono banche “particolari” e con esposizioni non ordinarie. La seconda è che i regolatori si sono mossi velocemente e hanno anche già schierato in campo la più prestigiosa delle banche americane (JP Morgan) che è stata ampiamente supportata nel salvataggio di First Republic Bank.

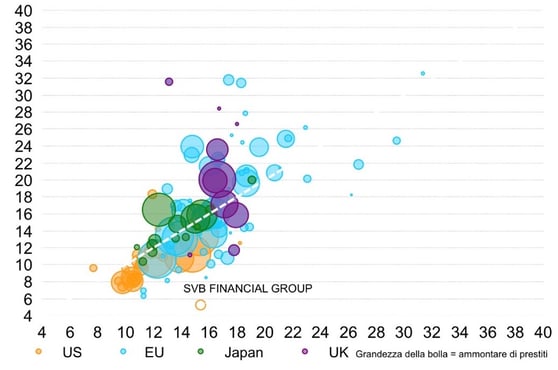

Le banche americane che hanno mostrato i problemi più severi sono banche che, come detto, avevano situazioni peculiari, come una crescita esplosiva negli ultimi anni (Silicon Valley Bank) o un elevato ammontare di prestiti a tassi all’1% (First Republic).

Adeguatezza del capitale effettivo rispetto al capitale dichiarato

Fonte Refinitiv Ogni cerchio rappresenta una banca. La dimensione del cerchio rappresenta l’ammontare dei prestiti erogati. Se il cerchio si trova sotto la bisettrice significa che le riserve dichiarate dalla banca hanno subito una riduzione a causa dell’andamento degli asset in cui sono investite e che non sono più adeguate rispetto all’ammontare dei prestiti effettuati.

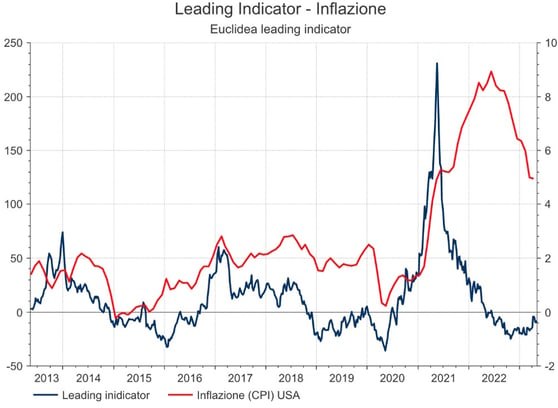

Venendo alle note positive, oltre ad una performance economica sino ad ora mediamente positiva a livello globale, si devono rilevare una progressiva riduzione del tasso di inflazione (soprattutto negli Usa) e prospettive di un ulteriore calo che dovrebbero togliere pressione dalle banche centrali.

Bisognerà aspettare i prossimi mesi per valutare se effettivamente si verificherà un raffreddamento dei prezzi.

Ribilanciamento Portafogli

Nei giorni passati abbiamo ribilanciato il portafoglio secondo le seguenti direzioni:

- Lieve riduzione dell’azionario con simultaneo incremento della componente USA tramite un ETF low volatility (fondo passivo che seleziona solo i titoli che sono caratterizzati da basse oscillazioni di prezzo)

- Mantenimento delle posizioni sul settore energy e sulla borsa di Hong Kong

- Inserimento di una posizione sui metalli preziosi (oro, argento, platino e palladio)

- Sostituzione del fondo di financial bonds (Bluebay) con una alternativa più efficiente (Robeco Financial Institution Bonds).

Le due posizioni sul settore energy e sui metalli preziosi forniscono una forma di protezione sulla parte più rischiosa del portafoglio.